ここ数年、Sansan、ラクス、マネーフォワード 、freeeなど、ARR 100億円を突破、または超えそうなSaaS企業が増えてきている。日本のSaaS業界はまだまだこれからで、ARR 100億円組に参画する企業が、今後も続々と現れるだろう。

売上もブランドもなく、チームもまだ小さい立ち上げ時のSaaS起業家にとっては、ARR 100億円は遠すぎる未来であり、なかなか実感もわかないだろう。

でも、顧客の数が10社から100社、1000社になり、従業員も3人から30人、300人と増えていくと、ARR 100億円というのは近い未来の話なのではないかと気付きはじめ、ある日それは必然のことだと感じ始めるだろう。そして、その予感は恐らく間違ってはいない。

では、ARR 100億円が必然と感じ始めた時に考えるべきことは何か?そして、その予感を現実のものにするためにはどうすれば良いのか?

リテンションを愛に転換する

SaaS企業にとって、リテンション率(顧客継続率)が非常に重要であることは誰もが知っていることだ。これについては以前にも話をしたが、規模が大きくなればなるほど、リテンション率が事業にもたらす影響は大きくなる。1億円売り上げのうち10%が退会すれば、1000万円を失うことになり、同じ比率でARR 100億円の事業だと10億円を失うことになる。

ARR 100億円が必然だと感じ初めた時点では、リテンション率は高いかもしれない。でも、それがイコール顧客に愛されているとは限らない。ここからは、退会されないSaaSから、愛されるSaaSに変わる必要があるのだ。

今経営しているSaaS事業の規模が大きくなればなるほど、その市場が魅力的な市場であることが明らかになる。つまり、隙を見つけてその市場に参入しようとする企業が増える。だからこそ、既存顧客が他社に乗り移らないようにするためにも、愛されるブランドや企業になる必要がある。

また、規模が大きくなるとリファーラルや口コミで活用できる顧客基盤ができる。他の人に教えたくなるような愛されるサービスに進化できれば、誰にも止められない勢いで成長を続けられるようになる。

NPSスコアなど、愛にリンクする指標を見つけて改善を目指すと良い。

組織とオペレーションを優位性にする

これまではタイミングやプロダクト、技術、そして複数の優秀なメンバーによって成長してきたかもしれない。でも、長期的に成長を続ける為ためには、組織とオペレーション重要視する必要がある。会社の文化と、従業員への投資がいつも以上に必要になるだろう。

課題が解決される、勝つことに執着する、そしてクリエイティブに働ける文化を浸透させて、ほぼ全ての従業員が成長を実感できる組織へと進化させていくのだ。

会社レベルではなく、個人が目標達成できている割合、そして文化の浸透率などを追うと良い。

市場の解像度を高めて戦略を固める

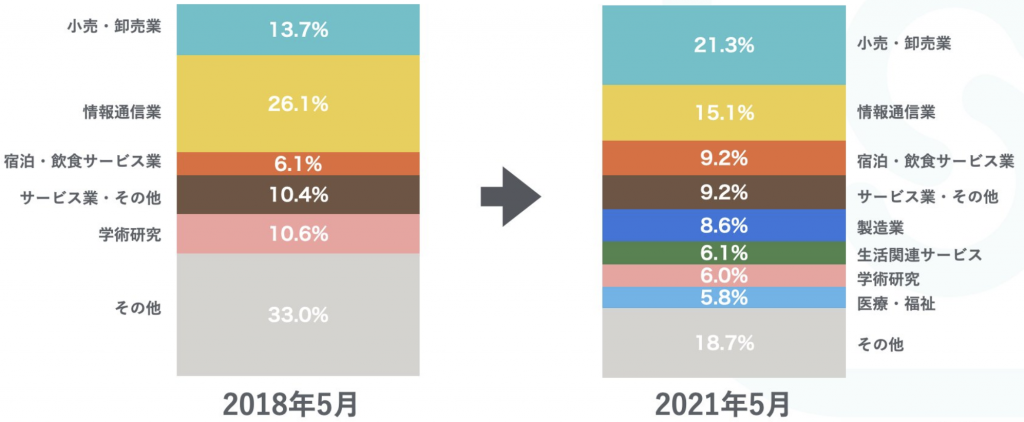

SaaS事業を推進している期間が長ければ長いほど、市場の解像度は上がっていく。どのセグメントに強く、どのセグメントに弱いのか。SaaSは、〈ニッチ〉の積み上げで拡大するので(参考記事)、今攻略できてるニッチ性でどこまでの事業規模を目指せるのか、さらなる拡大のために、今後攻めていくべきセグメントはどこなのか、そして、その攻め方までをも言語化する必要がある。

プロダクト、営業、マーケティングなどの各側面での中長期プランを立てて、今のうちに実行に移し始めていくべきだ。

ブランドを守る

時とともに、業界に対するブランド力はついてくる。ただし、長年築いてきた信頼と、ブランド力は、ほんの一瞬の出来事で失うことがあるので、徹底的に死守する必要がある。会社が大切にしている理念や、指針を浸透させるための取り組みや制度、顧客情報を守るチームや技術を構築する必要がある。

また、仮に何か起きてしまったときのため、迅速な対応ができるようなポリシーを決めておくことも重要だ。

レベルを上げ続ける

組織、チーム、技術、マネジメントなど、ありとあらゆる面で継続してレベルの引き上げをしていきたい。一度これを怠ってしまうと、ゆっくりゆっくりと、でも確実に後退していく企業になってしまう。

経営レベルからメンバーまで「チャレンジ」と「成長」に対して常に欲を持つことが大切。

他社ではなかなか辿り着くことができない規模まで成長することによって、今まで積み上げてきた実績と経験、そして集めてきた人と資金でできる範囲が拡大する。リソースをフル活用して、さらなる高みを目指すべき。

先にある世界

大規模な企業になると影響力が増し、発言の一つ一つが業界に大きなインパクトを及ぼすようになる。単にSaaSを提供する企業ということではなく、対象の顧客がいる業界を支える「インフラ」となる存在になり、同時に業界を進展させる力を持つ。

ここからどうすればこの業界を10倍良くできるのか。

ARR 100億円が必然と感じ始めたら、これらの要素を抑えて、さらにその先の大きな目標を持ち、より良い世界の実現を目指して欲しい。

(編集してくれたkobajenneに感謝)

====================

SaaS 起業家向け相談会「SaaS Startup Office Hours」開催中!

起業を考えている、または既に起業されている方を対象に、メンタリングセッションを実施しています。

こんな悩みや疑問を持っている人におすすめです。

資金調達済みの起業家も大歓迎!

アイディアの検証方法が知りたい

事業戦略の “壁打ち” をしたい

正しいKPIの設定方法が知りたい

データを活用してKPIを改善したい

資金調達で気をつけるべきポイント、戦略が知りたい

チームマネジメントを改善したい

ご応募はこちら!

====================